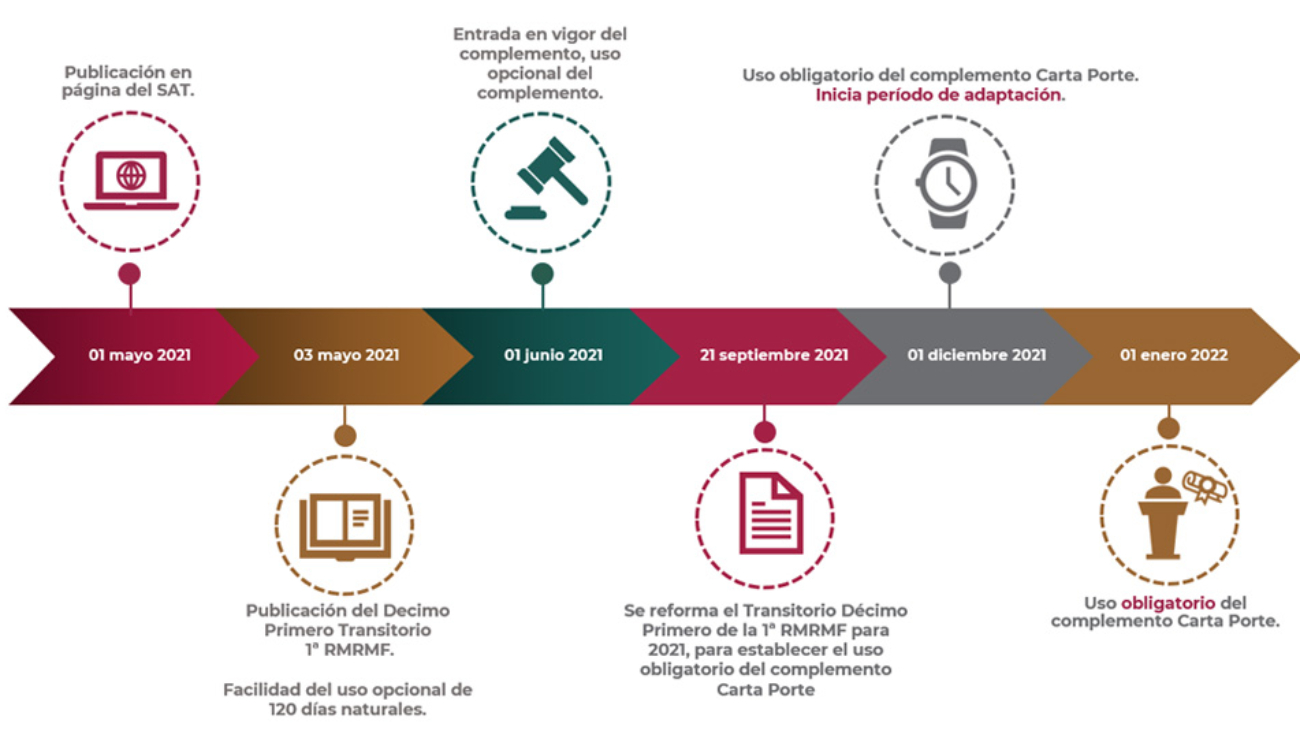

La factura electrónica con complemento Carta Porte entró en vigor el 1 de enero de 2022. No obstante, en razón de un gradual proceso de incorporación por parte de algunos usuarios, el Servicio de Administración Tributaria (SAT) informa que el periodo de transición para emitirla sin sanciones se extenderá hasta el 30 de septiembre de 2022.

Mientras tanto, el SAT agradece a los más de 57 mil contribuyentes que a la fecha ya emiten sus facturas electrónicas con el complemento Carta Porte, el cual consiste en la digitalización de la información relacionada con el traslado de bienes y mercancías en todo el territorio nacional, en cualquier modo de transporte.

Para consultar el listado completo de contribuyentes que han emitido facturas electrónicas con el complemento Carta Porte durante los meses de enero y febrero de 2022, pueden ingresar al minisitio:

http://omawww.sat.gob.mx/cartaporte/Paginas/default.htm

Para facilitar la facturación electrónica con el complemento Carta Porte sin contratar a terceras personas, a partir del 1 de enero de 2022 el SAT puso a disposición de los contribuyentes de manera gratuita las herramientas para la facturación electrónica en las siguientes direcciones:

- https://www.sat.gob.mx/aplicacion/75169/servicio-de-facturacion-cfdi-version-4.0-(vigente-a-partir-del-1-de-enero-de-2022)

- Servicio de facturación Mis Cuentas versión 4.0 (vigente a partir del 1 de enero de 2022) – Factura electrónica – Portal de trámites y servicios – SAT

Todas estas empresas ahora se suman a la lucha contra la competencia desleal de quienes se encuentran en la economía informal o recurren al contrabando, provocando pérdidas económicas y, en ocasiones, el cierre de empresas que cumplen con todas sus obligaciones y el correcto pago de sus contribuciones.

A continuación, se presenta el listado de algunos de los contribuyentes que ya emiten facturas electrónicas con el complemento Carta Porte, y que se pueden consultar en la lista antes mencionada:

Traslado de valores:

- COMPAÑÍA MEXICANA DE TRASLADO DE VALORES

- REGIO TRANSLADOS

- SEGURITEC TRANSPORTE DE VALORES

- SEPSA

- SERVICIO PANAMERICANO DE PROTECCIÓN

- TECNOVAL DE MÉXICO

- TRANSPORTES BLINDADOS TAMEME

Mensajería:

- DHL EXPRESS MÉXICO

- FEDERAL EXPRESS HOLDINGS (MÉXICO) Y COMPAÑÍA

- MU TEAM MX

- OPERADORA DE SERVICIOS PAQUETEXPRESS

- PAQUETEEXPRESS

- SERVICIOS DE ENTREGA DE PAQUETERÍA

- SERVICIOS DE PAQUETERÍA Y ENVÍOS FLECHA AMARILLA

- UNITED PARCEL SERVICE DE MEXICO (UPS)

Servicios integrales de logística:

- AGENCIA ADUANAL DEL VALLE SURESTE

- CONSOLIDACIÓN LOGÍSTICA E INMOBILIARIA

- PUNTO A PUNTO T2

Distribuidores a punto de venta:

- BACHOCO

- BARCEL

- BEBIDAS PURIFICADAS

- BIMBO

- CADENA COMERCIAL OXXO

- CEMEX CONCRETOS

- CERVECERÍA CUAUHTÉMOC MOCTEZUMA

- COMERCIALIZADORA DE LÁCTEOS Y DERIVADOS

- CONSERVAS LA COSTEÑA

- COPPEL

- DICONSA

- DISTRIBUIDORA ARCA CONTINENTAL (COCA-COLA)

- EL PALACIO DE HIERRO

- GANADORES PRODUCTORES DE LECHE PURA

- GAS EXPRESS NIETO

- LIVERPOOL

- NADRO

- OFFICE DEPOT DE MÉXICO

- PEMEX EXPLORACIÓN Y PRODUCCIÓN

- PEMEX LOGÍSTICA

- PEMEX TRANSFORMACIÓN INDUSTRIAL

- TONY TIENDAS

- YAKULT

Transportes de carga:

- AUTOTRANSPORTES DE CARGA TRESGUERRAS

- DISTRIBUIDORA Y TRANSPORTADORA DEL PACÍFICO

- GENERAL CARRIERS DE MÉXICO

- IMPULSORA DE TRANSPORTES MEXICANOS

- PAQMEX

- RED EXPRESS

- TRANSPORTES CASTORES DE BAJA CALIFORNIA

- TRANSPORTES MONTERREY

- TRANSPORTES Y ENVÍOS ESTRELLA

- TUM TRANSPORTISTAS UNIDOS MEXICANOS DIVISIÓN NORTE

Otros modos de transporte:

- AEROENLACES NACIONALES

- BAJA FERRIES

- ESTAFETA CARGA ÁEREA

- CONCESIONARIA VUELA COMPAÑÍA DE AVIACIÓN

- FERROCARRIL MEXICANO

- FERROCARRIL Y TERMINAL DEL VALLE DE MÉXICO

- FERROSUR

- KANSAS CITY SOUTHERN DE MÉXICO

- TRANSPORTACIÓN MARÍTIMA DE CALIFORNIA